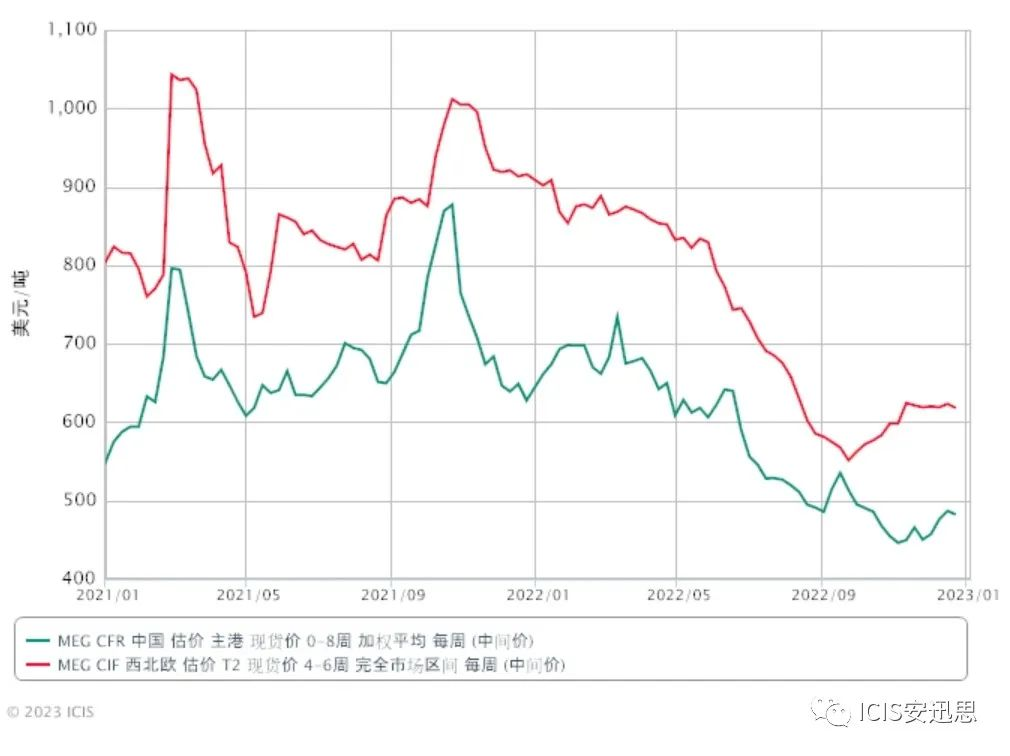

Nella prima metà del 2022, il mercato interno del glicole etilenico oscillerà tra costi elevati e bassa domanda. Nel contesto del conflitto tra Russia e Ucraina, il prezzo del petrolio greggio ha continuato a salire nella prima metà dell'anno, determinando un'impennata dei prezzi delle materie prime e un aumento del divario di prezzo tra nafta e glicole etilenico.

Sebbene sotto la pressione dei costi, la maggior parte delle fabbriche di glicole etilenico abbia alleggerito il proprio carico, la continua prevalenza dell'epidemia di COVID-19 ha portato a una significativa contrazione della domanda terminale, a una persistente debolezza della domanda di glicole etilenico, a un continuo accumulo di scorte portuali e a un nuovo massimo annuale. Il prezzo del glicole etilenico ha oscillato tra la pressione dei costi e la debolezza della domanda e dell'offerta, oscillando sostanzialmente tra 4.500 e 5.800 yuan/tonnellata nella prima metà dell'anno. Con la continua crescita della crisi economica globale, la fluttuazione dei prezzi dei futures sul petrolio greggio è diminuita e il supporto dal lato dei costi si è indebolito. Tuttavia, la domanda di poliestere downstream ha continuato a essere debole. Con la pressione dei fondi, il mercato del glicole etilenico ha intensificato il suo declino nella seconda metà dell'anno e il prezzo ha ripetutamente raggiunto nuovi minimi nel corso dell'anno. All'inizio di novembre 2022, il prezzo più basso è sceso a 3.740 yuan/tonnellata.

Lancio costante di nuova capacità produttiva e fornitura interna incrementale

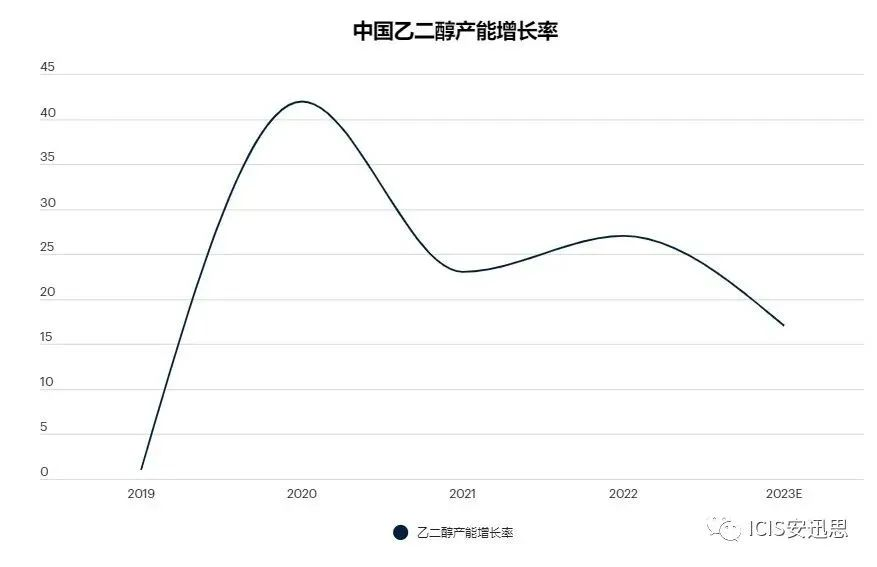

Dal 2020, l'industria cinese del glicole etilenico è entrata in un nuovo ciclo di espansione produttiva. I dispositivi integrati rappresentano il motore principale della crescita della capacità produttiva di glicole etilenico. Tuttavia, nel 2022, la produzione di unità integrate sarà in gran parte posticipata e saranno operative solo la Fase II dello stabilimento petrolchimico di Zhenhai e l'Unità 3 dello stabilimento petrolchimico di Zhejiang. La crescita della capacità produttiva nel 2022 deriverà principalmente dalle centrali a carbone.

Entro la fine di novembre 2022, la capacità produttiva di glicole etilenico della Cina ha raggiunto 24,585 milioni di tonnellate, con un aumento del 27% su base annua, di cui circa 3,7 milioni di tonnellate di nuova capacità produttiva di carbone.

Secondo i dati di monitoraggio del mercato del Ministero del Commercio, da gennaio a novembre 2022, il prezzo giornaliero del carbone elettrico in tutto il Paese rimarrà compreso tra 891 e 1016 yuan/tonnellata. Il prezzo del carbone ha subito notevoli oscillazioni nella prima metà dell'anno, per poi stabilizzarsi nella seconda metà.

I rischi geopolitici, il COVID-19 e la politica monetaria della Federal Reserve hanno dominato il forte impatto del petrolio greggio internazionale nel 2022. Influenzati dall'andamento relativamente moderato dei prezzi del carbone, i benefici economici del glicole di carbone dovrebbero migliorare, ma la situazione reale non è ottimistica. A causa della debole domanda e dell'impatto della produzione centralizzata online di nuova capacità quest'anno, il tasso operativo degli impianti nazionali di produzione di glicole di carbone è sceso a circa il 30% nel terzo trimestre, e il carico operativo annuale e la redditività sono stati di gran lunga inferiori alle aspettative del mercato.

La produzione totale di alcune capacità di produzione di carbone introdotte nella seconda metà del 2022 è limitata. A condizione di un funzionamento stabile, la pressione sul lato dell'offerta di carbone potrebbe ulteriormente accentuarsi nel 2023.

Inoltre, nel 2023 è prevista l'entrata in funzione di numerose nuove unità di glicole etilenico e si stima che il tasso di crescita della capacità produttiva di glicole etilenico in Cina rimarrà intorno al 20% nel 2023.

Le istituzioni finanziarie internazionali prevedono che il prezzo internazionale del petrolio greggio rimarrà elevato nel 2023, la pressione dei costi elevati persisterà e il carico iniziale di glicole etilenico potrebbe essere difficile da aumentare, il che limiterà in una certa misura la crescita dell'offerta interna.

È difficile aumentare il volume delle importazioni e la dipendenza dalle importazioni o un ulteriore declino

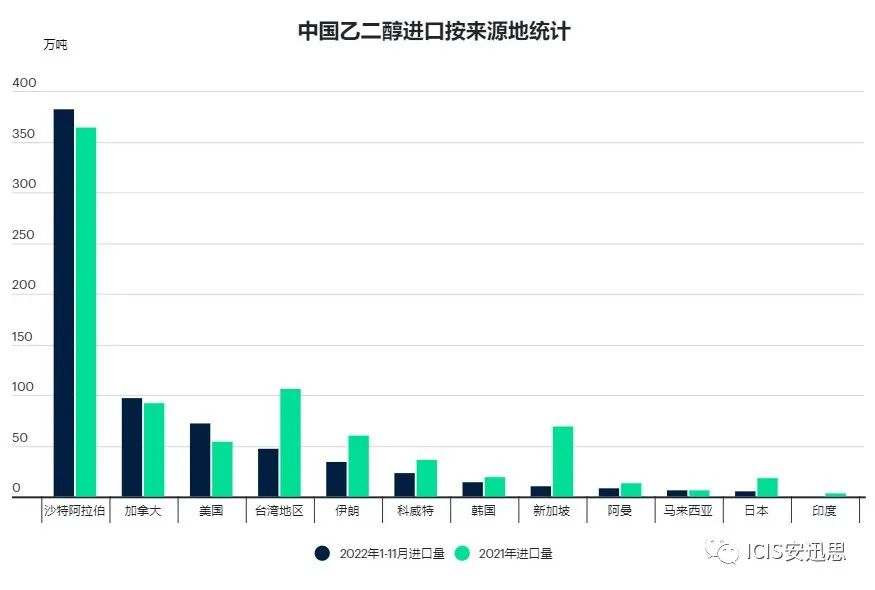

Da gennaio a novembre 2022, il volume delle importazioni di glicole etilenico dalla Cina sarà di 6,96 milioni di tonnellate, il 10% in meno rispetto allo stesso periodo dell'anno scorso.

Osservate attentamente i dati sulle importazioni. Ad eccezione di Arabia Saudita, Canada e Stati Uniti, il volume delle importazioni da altre fonti è diminuito. Il volume delle importazioni di Taiwan,

Singapore e altre località hanno registrato un calo significativo.

Da un lato, il calo delle importazioni è dovuto alla pressione sui costi, e la maggior parte delle attrezzature ha iniziato a diminuire. Dall'altro, a causa del continuo calo dei prezzi cinesi, l'entusiasmo dei fornitori per l'export in Cina è diminuito drasticamente. In terzo luogo, a causa della debolezza del mercato cinese del poliestere, l'avvio della produzione di attrezzature è diminuito e la domanda di materie prime si è indebolita.

Nel 2022 la dipendenza della Cina dalle importazioni di glicole etilenico scenderà al 39,6% e si prevede un'ulteriore diminuzione nel 2023.

Si ritiene che l'OPEC+ potrebbe continuare a ridurre la produzione in futuro e che l'approvvigionamento di materie prime in Medio Oriente sarà ancora insufficiente. Sotto la pressione dei costi, la costruzione di impianti esteri di produzione di glicole etilenico, soprattutto quelli in Asia, è difficile da migliorare in modo significativo. Inoltre, i fornitori continueranno a dare priorità ad altre regioni. Si dice che alcuni fornitori ridurranno i loro contratti con i clienti cinesi durante la negoziazione del contratto nel 2023.

In termini di nuova capacità produttiva, India e Iran prevedono di lanciare il mercato tra la fine del 2022 e l'inizio del 2023. La capacità produttiva dell'India è ancora fornita principalmente localmente e la particolarità delle importazioni di attrezzature dall'Iran alla Cina potrebbe essere relativamente limitata.

La debole domanda in Europa e negli Stati Uniti limita le opportunità di esportazione

Secondo i dati del database ICIS sulla domanda e l'offerta, da gennaio a novembre 2022 il volume delle esportazioni di glicole etilenico dalla Cina sarà di 38.500 tonnellate, in calo del 69% rispetto allo stesso periodo dell'anno scorso.

Analizzando attentamente i dati sulle esportazioni, nel 2022 la Cina ha aumentato le sue esportazioni verso il Bangladesh e, entro il 2021, le esportazioni verso Europa e Turchia, le principali destinazioni, diminuiranno significativamente. Da un lato, a causa della debolezza generale della domanda estera, dall'altro, a causa della ridotta capacità di trasporto, il trasporto merci è elevato.

Con l'ulteriore espansione delle attrezzature cinesi, è fondamentale uscire dalla castrazione. Con la riduzione della congestione e l'aumento della capacità di trasporto, le tariffe di trasporto potrebbero continuare a diminuire nel 2023, il che andrà a vantaggio anche del mercato delle esportazioni.

Tuttavia, quando l'economia globale entra in un ciclo di recessione, la domanda di Europa e Stati Uniti potrebbe avere difficoltà a migliorare in modo significativo e continuare a limitare le esportazioni di glicole etilenico dalla Cina. I venditori cinesi devono cercare opportunità di esportazione in altre regioni emergenti.

Il tasso di crescita della domanda è inferiore all'offerta

Nel 2022, la nuova capacità produttiva di poliestere sarà di circa 4,55 milioni di tonnellate, con una crescita annua di circa il 7%, ancora dominata dall'espansione delle principali aziende produttrici di poliestere. Si segnala che molte apparecchiature originariamente previste per la messa in produzione quest'anno hanno subito ritardi.

La situazione generale del mercato del poliestere nel 2022 non è soddisfacente. Il continuo diffondersi dell'epidemia ha un impatto significativo sulla domanda finale. La debole domanda interna e le esportazioni hanno messo in difficoltà l'impianto di produzione di poliestere. L'avvio del progetto è di gran lunga inferiore rispetto allo stesso periodo dell'anno scorso.

Nell'attuale contesto economico, gli operatori di mercato non hanno fiducia nella ripresa della domanda. La possibilità di mettere in funzione la nuova capacità produttiva di poliestere nei tempi previsti è una variabile importante, soprattutto per alcune piccole apparecchiature. Nel 2023, la nuova capacità produttiva di poliestere potrebbe attestarsi a 4-5 milioni di tonnellate/anno e il tasso di crescita della capacità potrebbe attestarsi a circa il 7%.

Chemwinè una società di commercio di materie prime chimiche in Cina, con sede nella nuova area di Shanghai Pudong, con una rete di porti, terminal, aeroporti e trasporti ferroviari e con magazzini di prodotti chimici e sostanze chimiche pericolose a Shanghai, Guangzhou, Jiangyin, Dalian e Ningbo Zhoushan, Cina, che immagazzina più di 50.000 tonnellate di materie prime chimiche tutto l'anno, con scorte sufficienti, benvenuti per acquisti e richieste. E-mail di chemwin:service@skychemwin.comWhatsApp: 19117288062 Tel: +86 4008620777 +86 19117288062

Data di pubblicazione: 06-01-2023